そもそも金融機関はプロパー融資を出したがりません。

それはなぜかというと、担保も取らなければ連帯保証人である経営者の資産背景が把握できていない中で万一の場合、経営者の資産で借入の返済ができるのか分からない・・・このような状況でリスクを取りたがらなくなっているからです。

しかしこのような状況でもプロパー融資を引き出している企業は存在します。前回の記事コロナ禍でもプロパー融資を引き出す方法(その①)も併せてご覧いただくとより理解が深まります。

目次

プロパー融資を引き出す条件その1(損益計算書編)

といっても昔(銀行員に目利きの力が備わっていた時代)はよくプロパー融資は出されていました。

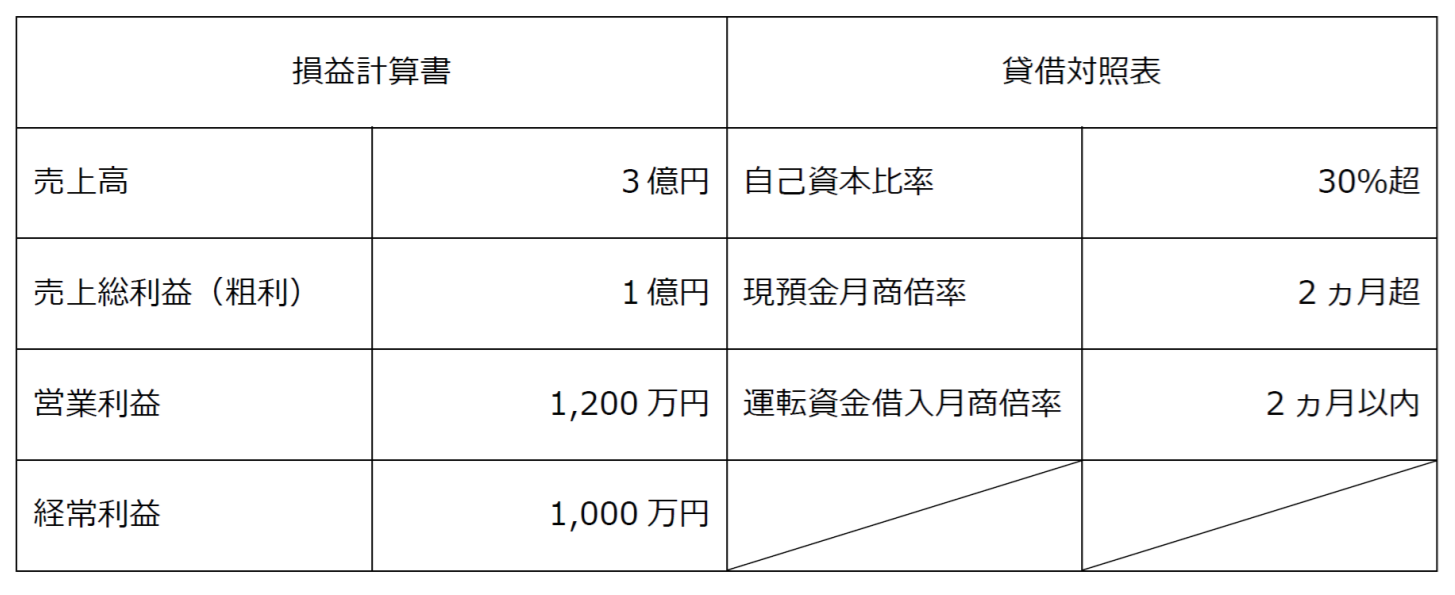

あくまでイメージで業種に応じて変わりますがプロパー融資を掴もうとすると売上3億円超,粗利1億円超,営業利益1,200万超,経常利益は1,000万円超,これらがひとつのハードルとなっています。

特に粗利が1億円超、経常利益が1,000万円超、この2つはとても需要なので必ず押さえておくようにしてください。ちなみに中小企業の場合、「率」よりも「額」が重要です。

また欲を言うと金利の支払い能力を表す「インタレスト・カバレッジ・レシオ」が6倍以上だとなお良いでしょう。

プロパー融資を引き出す条件その2(貸借対照表編)

いわずもがな一番重要なのは自己資本比率です。一般的には30%超が望ましい水準です。但し製造業や建設業については25%超でもOKです。

またこの自己資本比率は実態に置きなおした数字で判断しているという事に注意が必要です。

どういうことかというと、企業の決算書の中には売掛金や棚卸資産を水増しして売上と利益を調整しているケースがあります。

そのため必ず業種の平均値と照らし合わせ、異常な数値については引き直しが行われており、その結果自己資本比率が減少するといったことは珍しくないため注意が必要なのです。

また月商に対し現預金がどの程度あるのか?併せて借入についても月商と照らし合わせてその水準を見ます。それが次の指標になります。(現預金:月商の2か月以上)・(運転資金の借入れ:月商の2か月以内)

これらの条件を満たす企業であればプロパー融資を受けられ可能性が高いですし、『当座貸越』の与信枠を開いてくれるかもしれません。ここまでをまとめると・・・

仮にこれらの指標を満たしているにもかかわらずプロパー融資を受けることができないのであれば、貸借対照表上でなにか問題を抱えている可能性があります。

キーワードは「実態」と「貸付・仮払金」です。これらは当ブログ内の記事である銀行格付け完全ガイド②でも詳しく解説しています。

詳細は長くなるためこちらの記事ではお伝えすることができませんが、気になる方は上のリンク先をご覧頂くか弊社か融資に詳しい専門家に相談されることをお勧めいたします。